Resumen

- El Estimador Mensual de Actividad Económica (EMAE) del INDEC de septiembre mostró un incremento del 0,5% en la serie desestacionalizada. El crecimiento del PBI para el 2025 se proyecta en el 4,5%, dependiendo mayormente del arrastre estadístico del 2024 (3,2%).

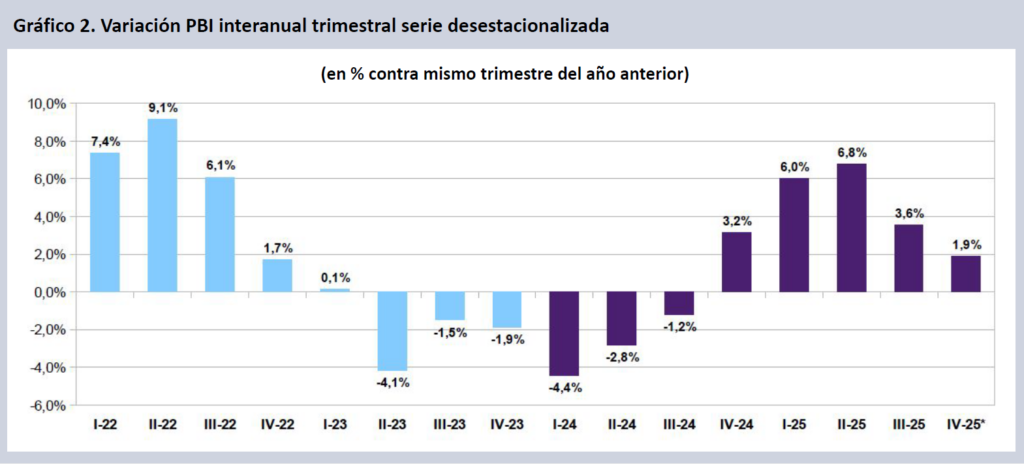

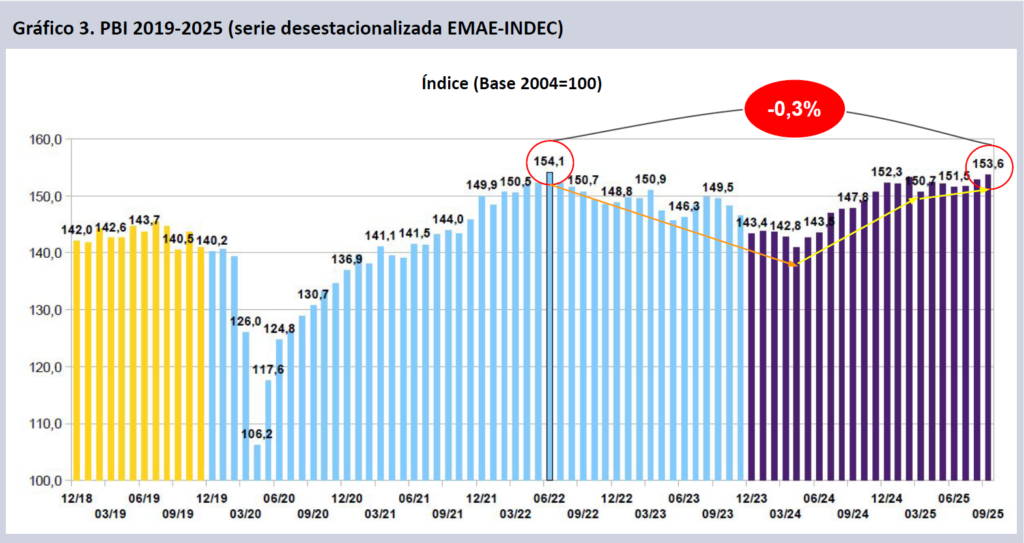

- El nivel de actividad hasta sep-25 marcó un crecimiento de la economía del 5,4% contra igual período del año pasado. El EMAE de septiembre se ubicó 0,3% por debajo del pico de junio de 2022. El PBI proyecta un crecimiento en el tercer trimestre de 2025 un 3,6% en la serie desestacionalizada, con un cuarto trimestre con horizonte de crecimiento de apenas 1,9%.

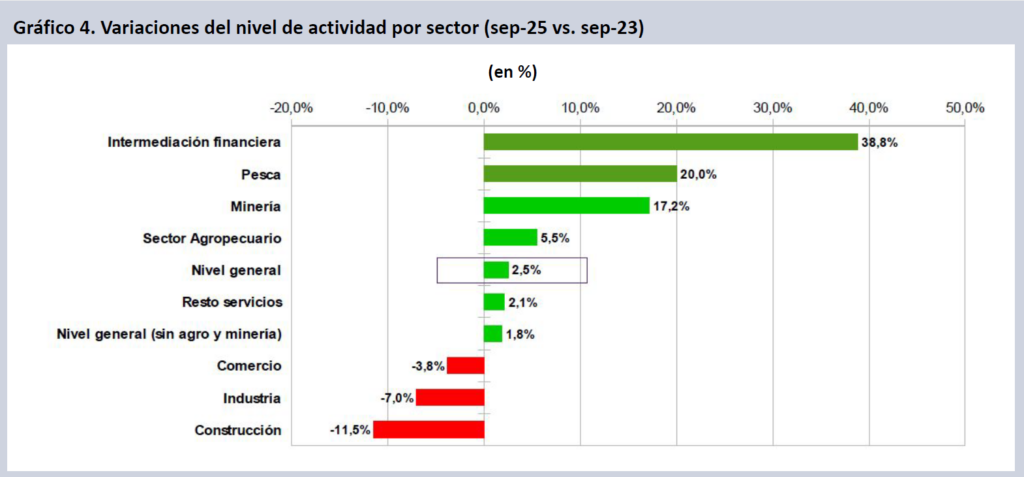

- La recuperación es dispar y no alcanza a todos los sectores, de manera que el nivel general de actividad se encuentra apenas un 2,5% por sobre sep-23. Intermediación financiera (+38,8%), pesca (20,0%), minería (+17,2%) y el sector agropecuario (+5,5%), son los que más crecieron en sep-25 respecto de sep-23. Sectores de gran incidencia en el mercado laboral, como comercio (-3,8%), industria (-7,0%) y construcción (-11,5%) siguen en situación crítica. Sin contar el sector primario de la economía, el nivel general de actividad sube apenas un 1,8% real vs. sep-23.

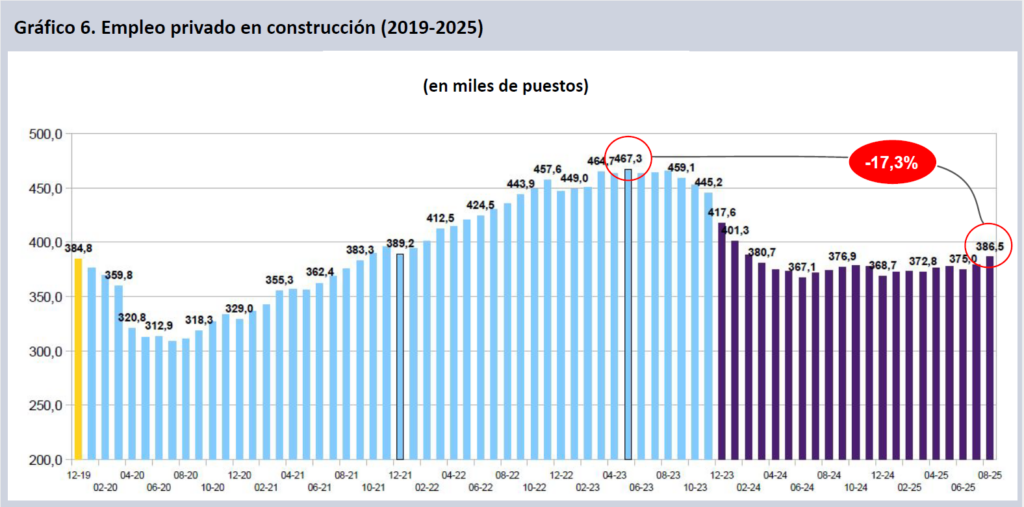

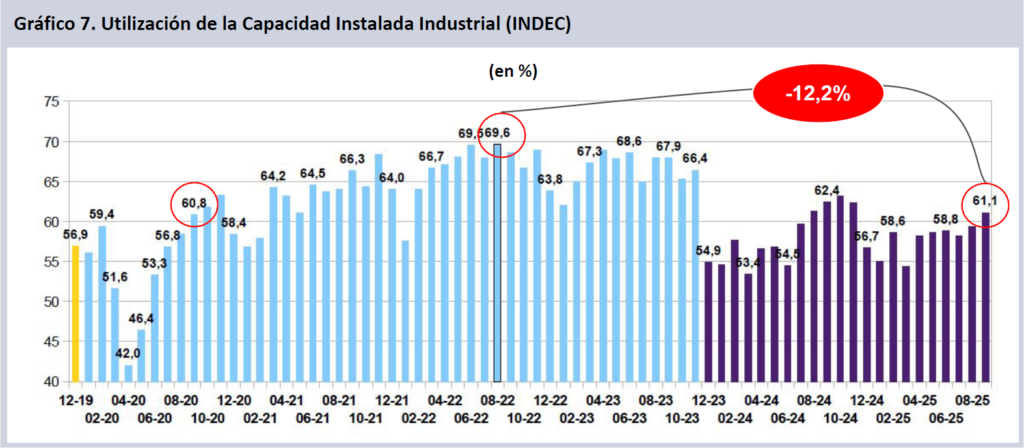

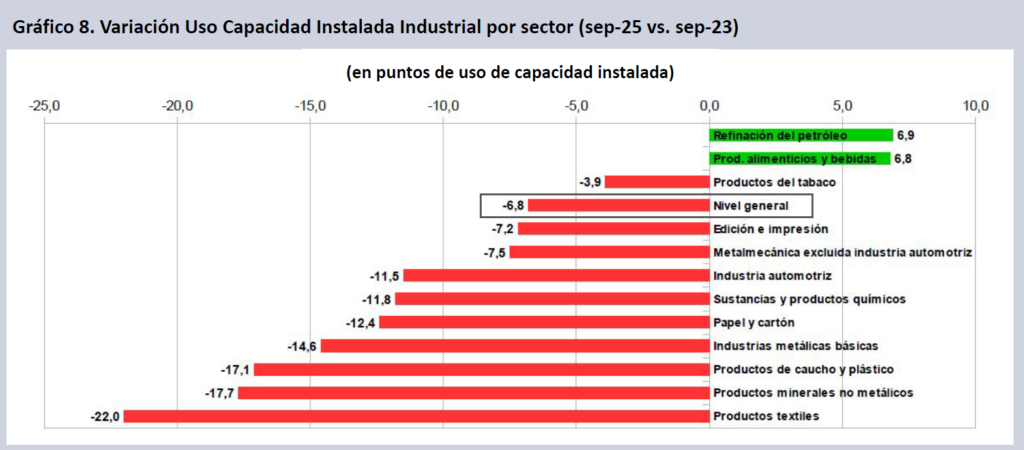

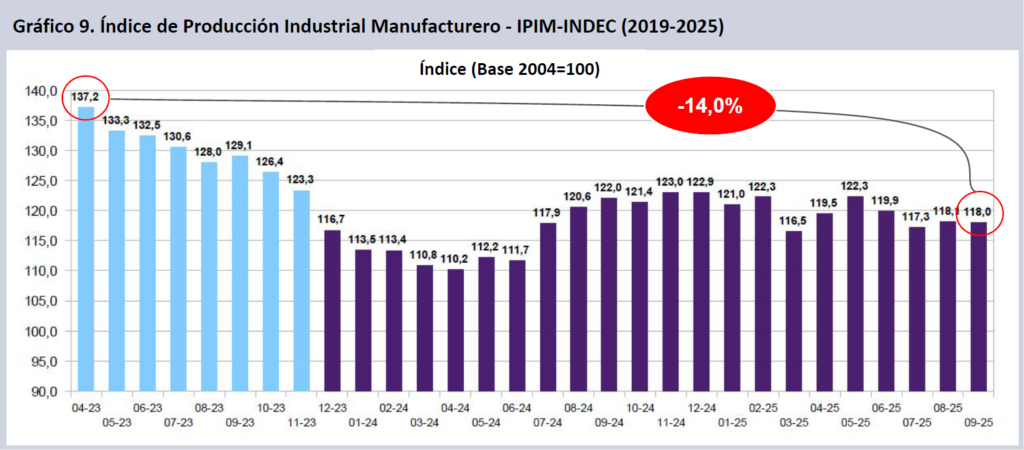

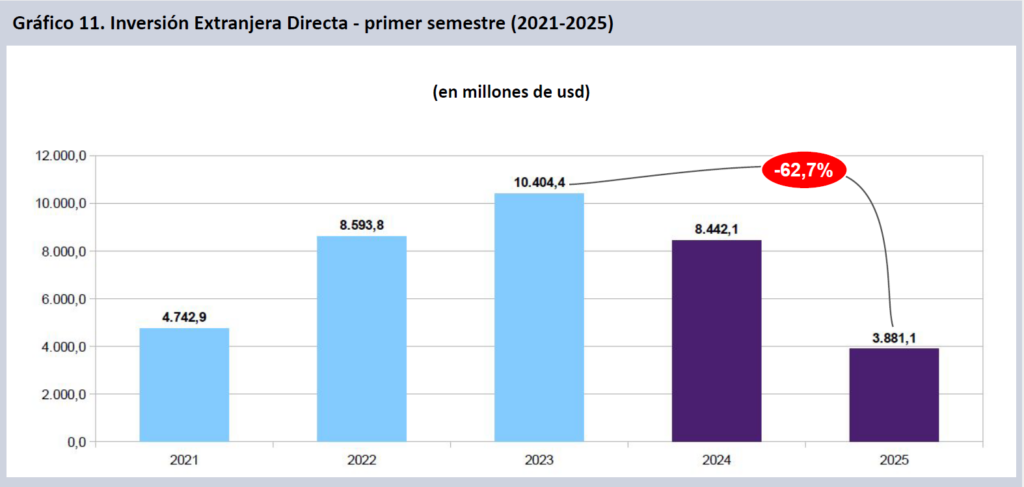

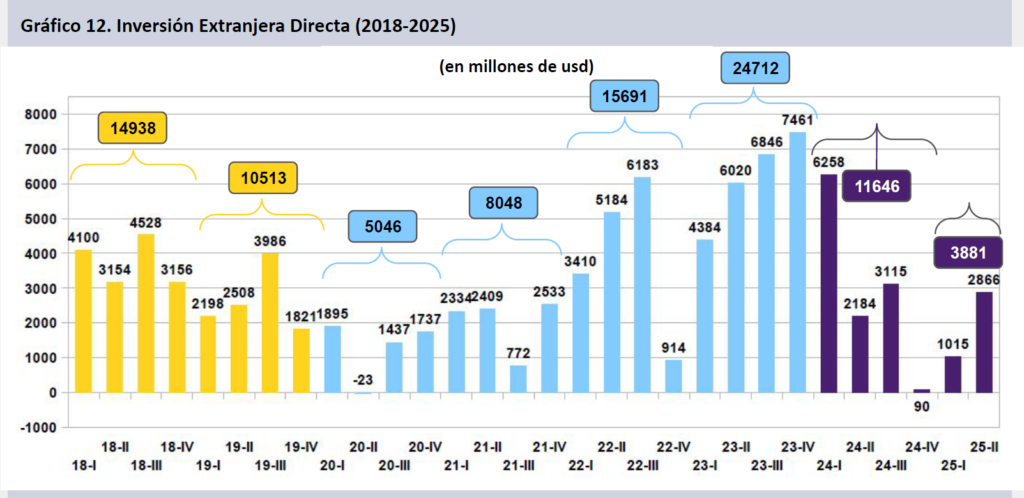

- El sector de la construcción muestra a sep-25 una retracción del 27,5% contra el pico de may-22, en tanto el empleo en el sector cayó un 17,3% desde may-23. La Utilización de la Capacidad Instalada Industrial en sep-25 cae 12,2% contra ago-22 y 10,0% desde sep-23. El rubro textil cae 22,0 puntos. El Índice de Producción Industrial Manufacturero declina 14,0% contra abr-23, con un descenso del 8,6% contra sep-23. La Inversión Extranjera Directa (IED) cae un 62,7% en el primer semestre de 2025 contra igual período de 2023.

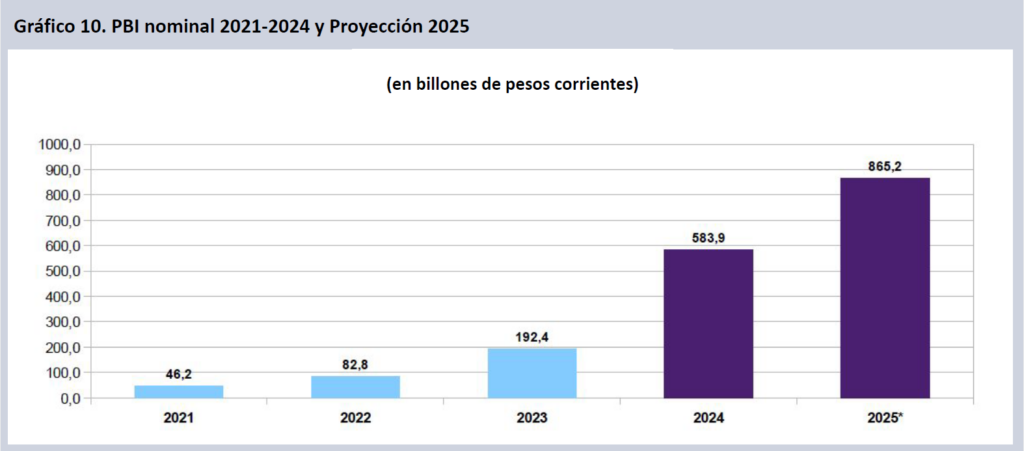

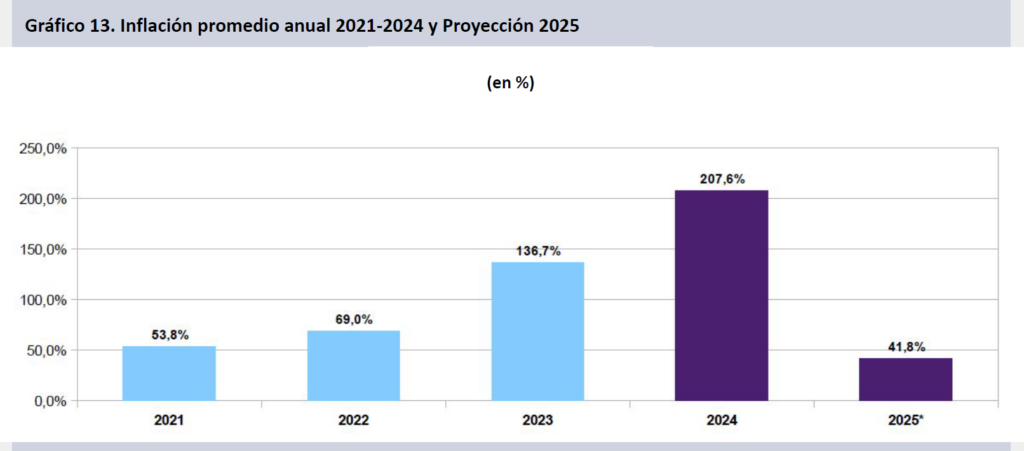

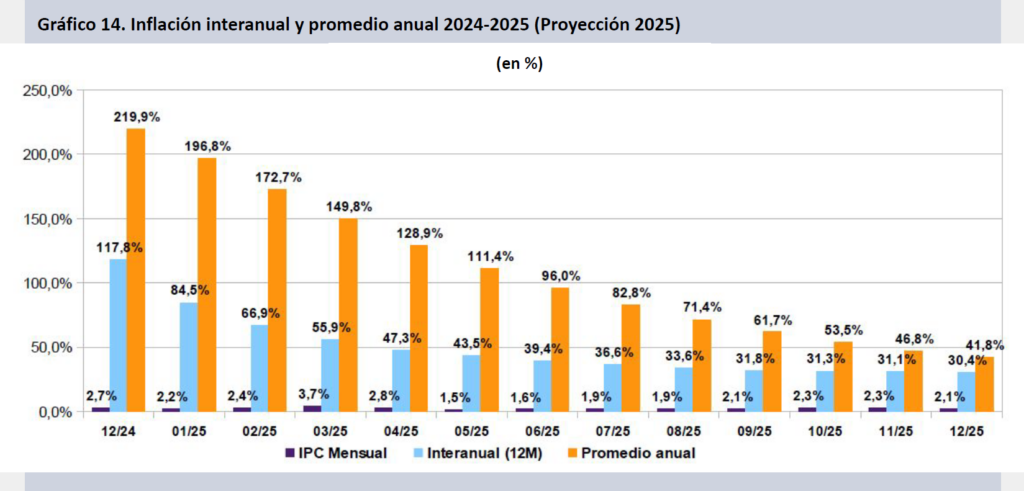

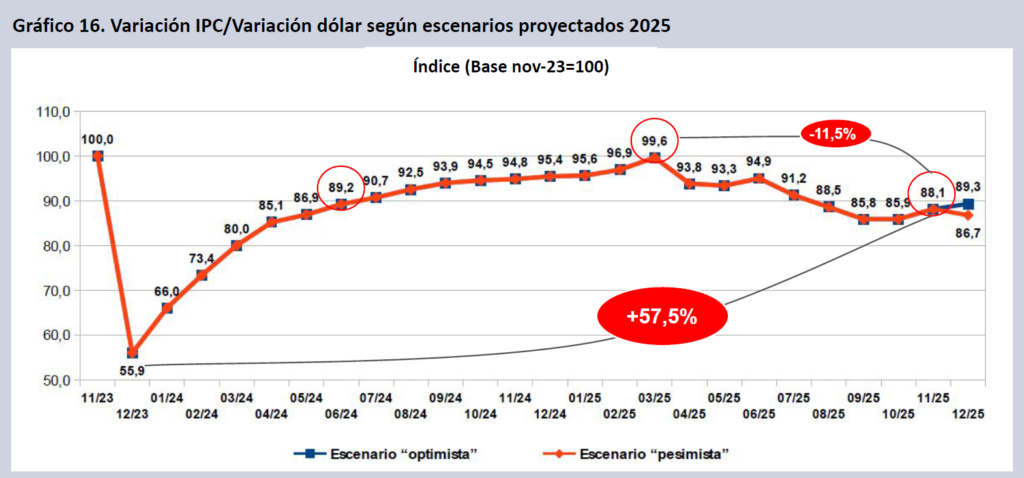

- Para 2025, el PBI se proyecta en 865,2 bn$ y la inflación promedio anual se halla en un 41,8% (+0,2 pts. respecto de la anterior proyección), dejando la inflación a diciembre en 30,4% (+1,0 pts.). La inflación en dólares a fines de noviembre se incrementa en 57,5 puntos desde diciembre de 2023, con una baja gradual (-11,5%) luego del pico de mar-25.

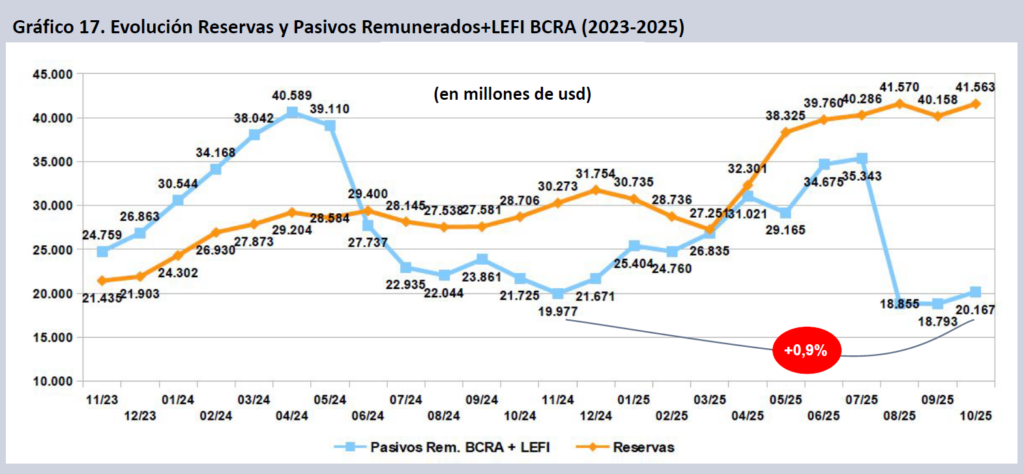

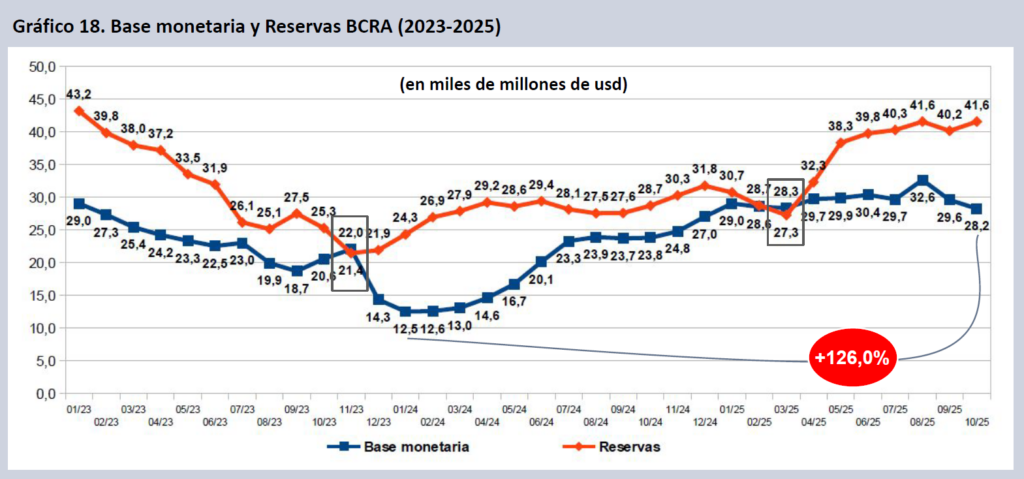

- El plan depende de la estabilización cambiaria y monetaria. Tras el desarme de las LEFI los pasivos remunerados del BCRA se encuentran un 0,9% en dólares por sobre el piso de nov-24, en tanto la base monetaria creció un 126,0% en dólares desde ene-24.

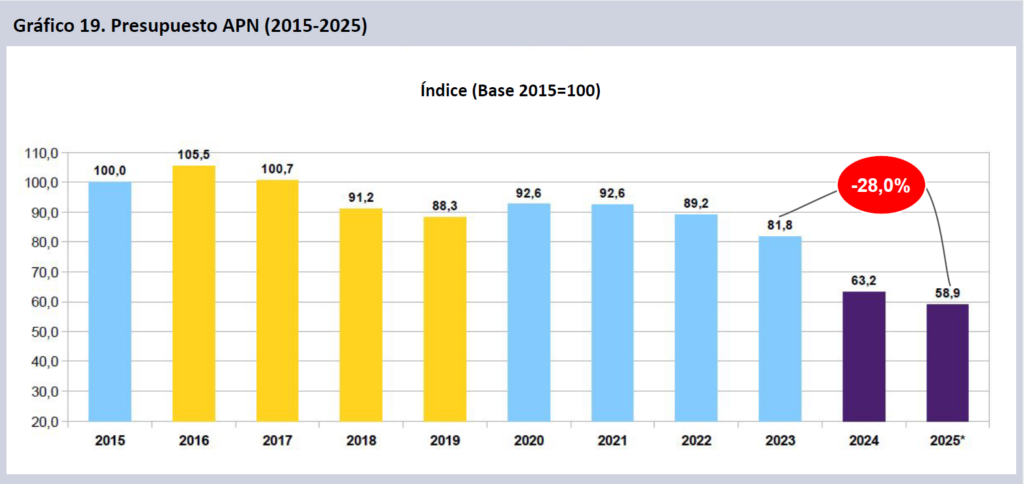

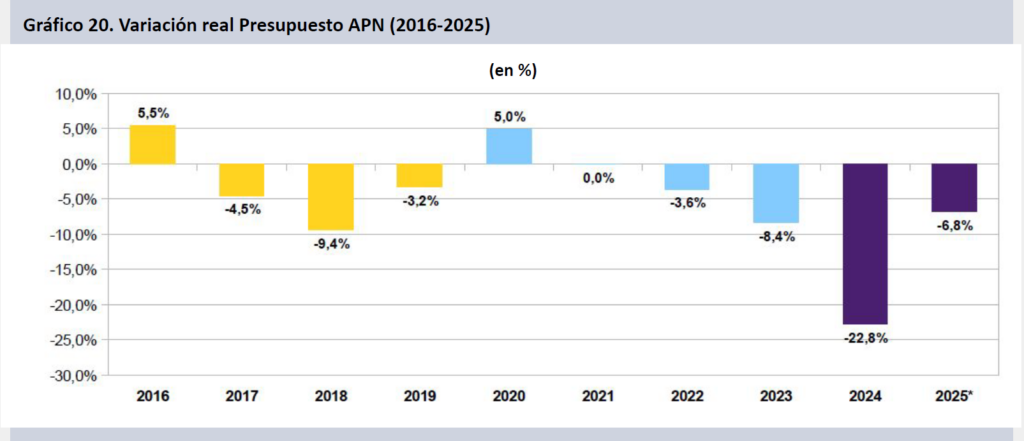

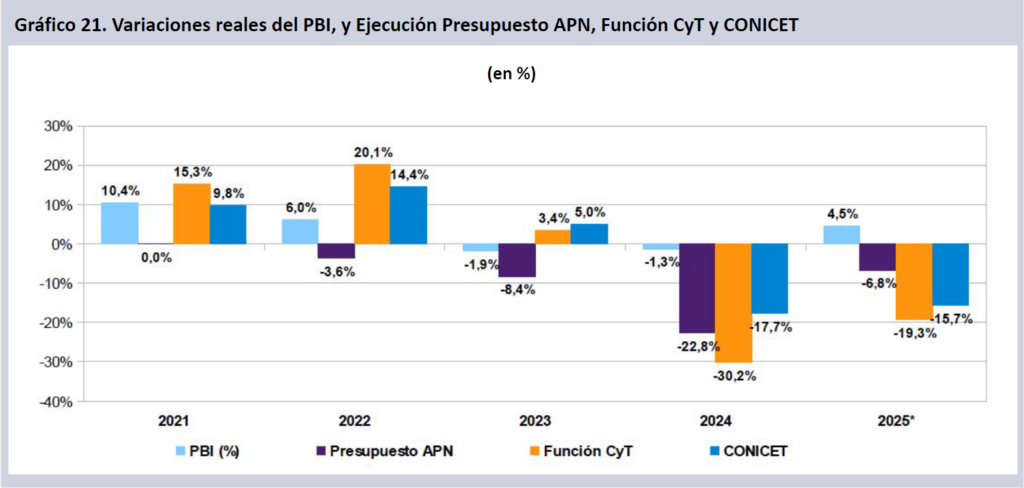

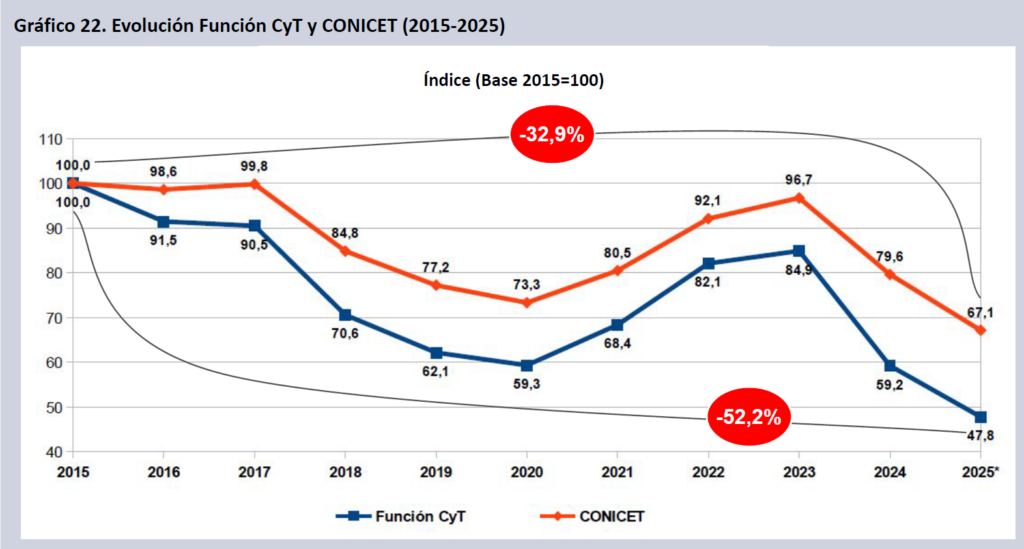

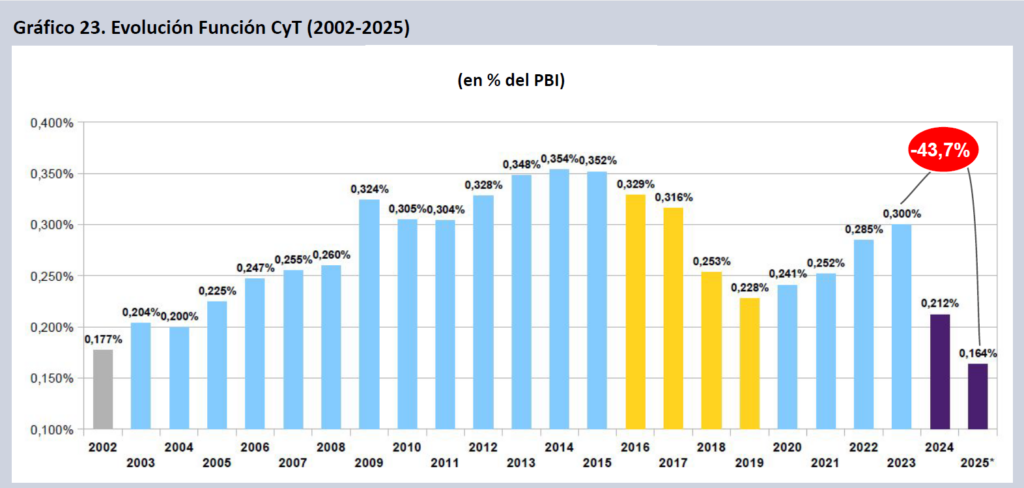

- El Crédito Vigente (CV) del Presupuesto de la Administración Pública Nacional (APN) cae 6,8 puntos reales este año. Con esto habrá perdido 28,0 puntos en dos años, ubicándose 41,0% por debajo de los valores de 2015. Los créditos ejecutados de la Función Ciencia y Técnica (FCyT) retrocederán un 19,3% real en 2025 tras perder 30,2 puntos en 2024. declinando 53,2 puntos desde 2015 y 43,7% desde 2023, y alcanzando un mínimo histórico en relación con el PBI (0,164%).

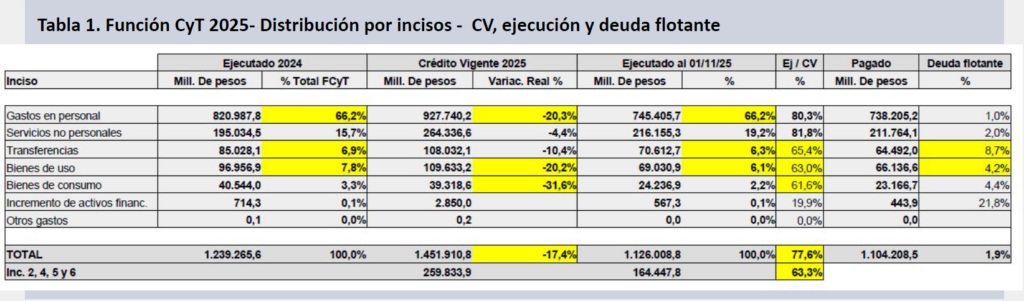

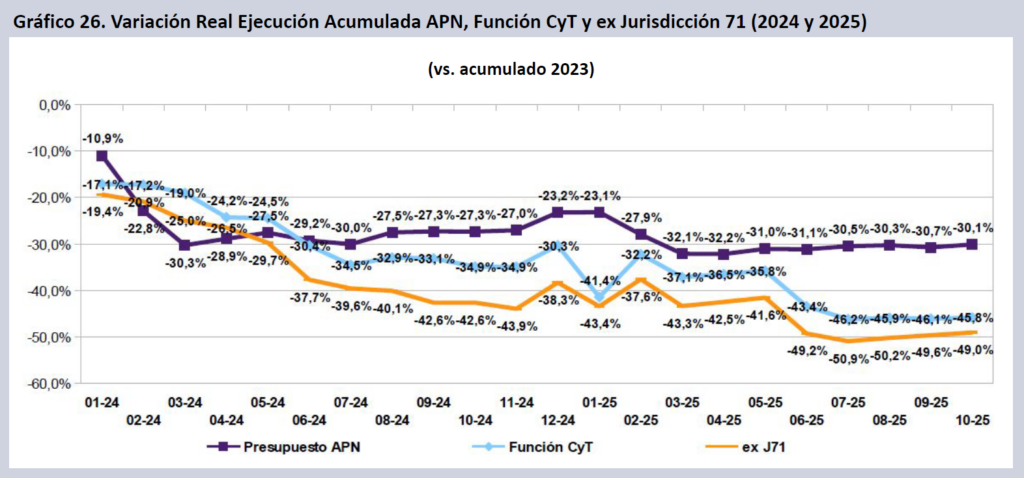

- El 85,4% de la FCyT ejecutada en 2025 son salarios (inciso 1) y becas (inciso 3), contra un 81,9% en 2024 y un 68,1% en 2023. La ejecución acumulada a oct-25 de la FCyT y la de la ex Jurisdicción 71-MINCyT caen un 45,8% y un 49,0% contra 2023, respectivamente.

Evolución PBI y nivel de actividad

El Estimador Mensual de Actividad Económica (EMAE) de septiembre de 2025 del INDEC mostró un importante alza respecto del mes previo (+0,5%), producto de un discutido ajuste metodológico retroactivo, que impulsó la proyección de crecimiento para el 2025, la cual se ubica ahora en el 4,5% (+0,6 vs. la proyección previa). No obstante, el arrastre estadístico que dejó el 2024 aporta dos tercios del crecimiento (3,2% al consolidar el nivel del cuarto trimestre de 2024).

La serie de nivel de actividad para el tercer trimestre de 2025 muestra un incremento interanual del 3,6% contra igual período del año pasado, en la serie desestacionalizada. El crecimiento total de los primeros nueve meses fue del 5,4% contra igual período del año pasado. La variación interanual del mes de septiembre fue del 3,9% contra el nivel de actividad de doce meses atrás, y se encuentra 0,3% por debajo del pico de jun-22. Se proyecta una pérdida de dinamismo de la actividad para los próximos meses, con un cuatro trimestre creciendo en torno al 1,9% en la medición interanual.

El EMAE mostró en septiembre un alza del nivel de actividad (+0,5% vs. ago-25), situándose 0,3% por debajo del pico de jun-22. El nivel de sep-25 (153,6), implica una recuperación del 9,0% respecto del piso alcanzado en abr-24, pero presenta una notoria pérdida de dinamismo en los últimos meses.

La recuperación de la economía es desigual. Algunas ramas de actividad, notablemente las vinculadas al sector primario y a la intermediación financiera, presentan alzas contra sep-23. El nivel general se encuentra 2,5% por sobre el valor de hace dos años; sin agro y minería la economía se halla 1,8% sobre el nivel de sep-23. Los sectores intensivos en mano de obra (industria y construcción) declinan respecto del mes base (-7,0% y -11,5% respectivamente). Comercio baja un 3,8%, y el resto de los servicios sube un 2,1%.

El Índice Sintético de la Actividad de la Construcción (ISAC) del INDEC muestra el estancamiento del sector de la construcción, que tras caer un 40% desde su pico en may-22 hasta mar-24, recuperó parcialmente su nivel en el segundo semestre de 2024. Desde entonces, no obstante, muestra un muy débil dinamismo, ubicándose 27,5% por debajo del valor de hace 3 años (-21,9% vs. sep-23). En el acumulado a sep-25 desciende un 23,8% respecto de igual período de 2023.

La tenue recuperación en ago-25, último mes disponible, del empleo privado en el sector construcción no alcanza a revertir mayormente la declinación del 17,3% desde el pico de may-23, consolidando un nivel de actividad y empleo claramente por debajo del período 2021-23, y en línea con los valores del período 2019-2021, afectados por la pandemia y la recesión del final del período de gobierno de Macri. Contra sep-23 el empleo cae un 17,0% y en el acumulado de ocho meses de 2025 desciende un 18,3% respecto de los valores de dos años atrás.

El uso de la capacidad instalada industrial (UCII-INDEC) fue del 61,1% en sep-25, con una desmejora del 12,2% respecto del pico de ago-22, y situándose 10,0% por debajo del valor de dos años atrás. El nivel de utilización es idéntico al alcanzado en sep-20 y muestra el estancamiento en un nivel claramente inferior al del período 2021-2023.

La variación del uso de la capacidad instalada industrial en los últimos dos años es muy desigual. Solo dos sectores dentro del complejo industrial se recuperan: Refinación de petróleo y Productos alimenticios y bebidas, que incrementan 6,9 y 6,8 puntos respectivamente el uso de capacidad instalada. El resto de las ramas de actividad descienden, incluyendo el sector automotriz (-11,5 pts.), productos químicos (-11,8 pts.), industrias metálicas básicas (-14,6 pts.) y la industria del caucho y plástico (-17,1 pts.). La rama más afectada, por lejos, es la textil, que cae 22 puntos respecto de la utilización de capacidad de dos años atrás. El nivel general retrocede 6,8 puntos.

De igual manera, el Índice de Producción Industrial Manufacturero (IPIM) del INDEC exhibe la debilidad del dinamismo del sector industrial, que se encuentra en tendencia levemente decreciente desde sep-24, tras haberse recuperado parcialmente en el tercer trimestre de ese año luego de caer en vertical entre abr-23 y abr-24. El nivel del IPIM en sep-25 es similar al de jul-24 y se encuentra 14,0% por debajo del pico de abr-23 (8,6% vs. sep-23). En el acumulado de 2025 se encuentra 9,4% por debajo del acumulado de igual período de 2023.

El PBI target para el 2025 se incrementa levemente respecto de estimaciones previas. El crecimiento se ubica en el 4,5% (+0,6% vs la proyección previa), con alta incidencia del arrastre estadístico. La inflación, por su parte, lejos de mantenerse en el rango del Proyecto de Presupuesto (18,3% interanual, 35,3% promedio anual), arroja una previsión de inflación anual a diciembre (30,4%) y una inflación promedio anual para el 2025 (41,8%), marcando un leve alza (+0,2%) respecto del mes anterior. De esta manera, de acuerdo con estas proyecciones, el PBI para el año en curso alcanzaría los 865,2 billones de pesos (bn$) (+6,3 bn$ respecto del informe del mes anterior).

Inversión

La Inversión Extranjera Directa (IED) presentó una evolución muy desfavorable durante el primer semestre del ao, empeorando por segundo año consecutivo, al alcanzar los 3.881 millones de usd. El guarismo de este año se encuentra 62,7% por debajo de los valores alcanzados en 2023, cuando la IED alcanzó los 10.404 millones de usd.

En una perspectiva más extendida, la Inversión Extranjera Directa (IED) presenta una involución muy marcada que la sitúa por debajo de los valores 2022 y 2023. Mientras la IED pasó entre 2019 y 2021 de representar 14.938 millones de usd a encontrarse apenas por sobre los 5 mil millones, producto del impacto de la recesión de 2018-2019 y el impacto de la pandemia, progresó posteriormente en los tres años siguientes, hasta alcanzar los 24.712 millones de usd en 2023. Cayó a la mitad en 2024 y este año la proyección del primer semestre permite inferir que continuará cayendo.

Inflación

Para 2025 la variación minorista de precios punta a punta proyectada (30,4%) se encuentra 12,1 puntos por encima de la indicada en el Proyecto de Presupuesto enviado el año pasado al Congreso, y supone una inflación promedio anual del 41,8%, 6,5 puntos por sobre lo estimado en el proyecto.

El dato de inflación de octubre (2,3%) continúa mostrando la dificultad de consolidar un nivel inflacionario acorde al requerido por el gobierno, a pesar del estancamiento del nivel de actividad, el tirón recesivo en la demanda y el ancla salarial. La proyección más optimista respecto del dato de inflación para el año en curso (30,4% a diciembre, 41,8% promedio anual 2025) vuelve a empeorar respecto del mes precedente(+1,0% y +0,2% respectivamente). Si bien la inflación cae notoriamente respecto de 2024, se encuentra muy por encima de las proyecciones oficiales (18,3% y 35,3% respectivamente) y condiciona la política macroeconómica y presupuestaria.

Dólar

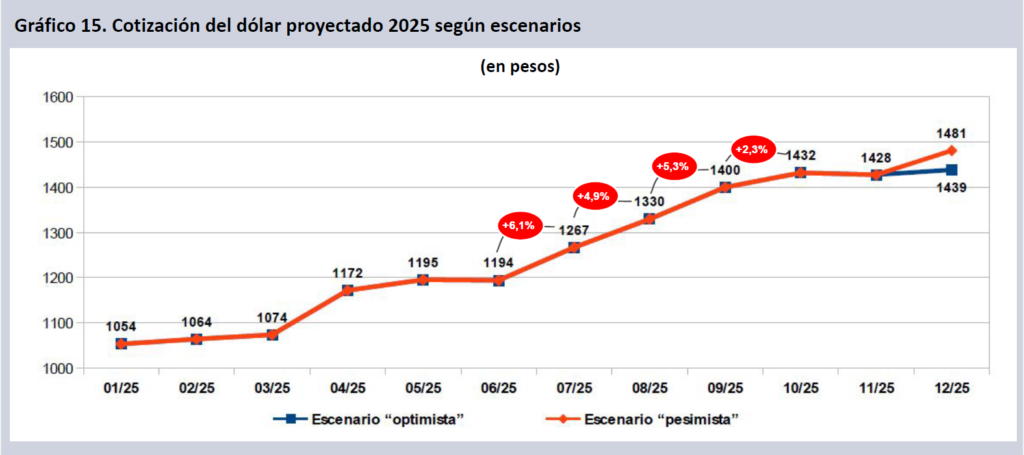

En nov-25 por primera vez tras cuatro meses de fuertes variaciones promedio mensuales del tipo de cambio, el dólar permaneció estable. Tras las variaciones del 6,1% (jul-25), del 4,9% (ago-25), del 5,3% (sep-25) y del 2,3% (oct-25), el tipo de cambio nominal cayó en nov-25 un 0,3%. En el escenario más optimista la variación nominal del tipo de cambio para el año 2025 sería del 39,3% vs. dic-24, por encima de la proyección inflacionaria del año (30,4%), revirtiendo con ello parcialmente el efecto de apreciación del tipo de cambio efectuado durante 2024.

La devaluación de dic-23 supuso una caída de 44,1% en el costo en dólares de una canasta de bienes en pesos. Desde ese momento el costo de esa misma canasta se incrementó en dólares un 57,5% hasta oct-25. Entre marzo y octubre se asistió a un cambio de política que hizo retroceder el costo de la canasta en dólares casi 14 puntos. La variación de nov-25 reinicia la senda ascendente, llevando el tipo de cambio a un nivel semejante al de jun-24. En el escenario optimista las variaciones de tipo de cambio y de inflación convergen dejando un tipo de cambio 11 puntos reales por debajo de nov-23.

Indicadores monetarios

Una parte fundamental del plan económico reside en el control de la oferta monetaria, lo que implicó la reducción a la mitad de los pasivos remunerados del BCRA entre abr-24 y nov-24, tras haberlas incrementado notablemente en los primeros cinco meses de gestión. El incremento posterior hasta jul-25 condujo a un nuevo ajuste en ago-25, mediante la eliminación de las LEFI. Esa caída contrasta con el incremento de las Reservas Internacionales del BCRA. Desde nov-24 los pasivos remunerados subieron un 0,9%, en tanto las reservas se incrementaron un 37,3%.

La licuación de pasivos monetarios representada por la devaluación de nov-23 se ha compensado con la evolución posterior de la base monetaria, que hasta oct-25 se incrementó un 126,0% en dólares desde su piso en ene-24 (-4,5% vs. sep-25). El acuerdo con el FMI fortalece a unas Reservas del BCRA que se encontraban en mar-25 por debajo de la base monetaria en dólares, por primera vez desde nov-23. El incremento de las reservas en base a endeudamiento con OOII contrasta con una base prácticamente estancada en lo que va de 2025.

Presupuesto

En 2024 el Presupuesto de la APN cayó un 22,8% en términos reales respecto del año precedente. Esta política de ancla fiscal se mantiene en la pauta actual de ejecución acumulada del 2025, proyectándose una reducción adicional del 6,8% durante el año, totalizando así un deterioro de 28,0 puntos en dos años. Con ello se encontrará 41,1% por debajo del valor del año base (2015).

La hipótesis fiscal como explicación del stress económico 2023-2025 se vuelve poco sostenible cuando se considera que el presupuesto APN ha caído en términos reales en siete de los últimos nueve años, habiendo tenido variaciones positivas tan solo en 2016 (pagos de deuda) y 2020 (gasto COVID). No solo el gobierno de Macri aplicó una política de ajuste real en los últimos tres años de su gestión, sino que la dinámica contractiva se observa de manera ininterrumpida desde 2022 en adelante, con caídas agudas en 2023 (-8,4%), 2024 (-22,8%), y 2025 (-6,8%). Como resultado de todos estos retrocesos, el gasto público real se encuentra 41,1 puntos reales por debajo de 2015.

Política económica CyT

Las proyecciones para 2025, en base a la pauta de devengamiento acumulado a oct-25, muestran una caída real del 19,3% para la Función CyT y del 15,7% para el CONICET (aún considerando una ampliación marginal adicional de créditos para pagar salarios y becas del organismo), unos 9 puntos por sobre la caída proyectada para el Presupuesto APN (-6,8% real).

Este escenario contempla incluso una ampliación de créditos para el CONICET de 20 mil millones de pesos, para adecuar su ritmo actual de ejecución. De este modo el organismo se encontrará 32,9 puntos por debajo de los valores de 2015, en tanto la FCyT habrá retrocedido un 52,2% en 10 años.

Tras caer un 30,2% real, la FCyT representó en 2024 el 0,212% del PBI (mínimo desde 2004) y caerá un 19,5% adicional en 2025, hasta expresar un 0,164% del PBI. Ello implicará alcanzar un mínimo en la serie histórica de la Función, declinando 43,7 puntos reales en apenas dos años.

La ejecución presupuestaria por objetos de gasto muestra en el corriente año una concentración notable en el inciso salarial (inciso 1, gastos en personal), que comprende el 66,2% de los fondos devengados de la Función los primeros diez meses del año. Los servicios no personales (inciso 3, becas del CONICET principalmente) se sostienen como el otro inciso con ejecución relevante, que acompaña el requerimiento de ejecución proyectado para el año. Ambos incisos implican el 85,4% de la función ejecutada, manteniendo muy elevada su incidencia en el total de la inversión CyT.

El Crédito Vigente 2025 muestra una caída pronunciada en el inciso salarial (-20,3%) y lasbecas (-4,4%). Los incisos no salariales (transferencias, bienes de uso y bienes de consumo) se encuentran sub-ejecutados, completando caídas de doble dígito en los créditos previstos para los bienes de consumo, bienes de capital ytransferencias (31,6%, 20,2% y 10,4% respectivamente). La FCyT declinaría un 17,4% real en caso de ejecutar la totalidad de su crédito, pero el deterioro será de mayor magnitud aún dada la acusada sub-ejecución presente en los otros objetos de gasto. Asumiendo 3 puntos de sub-ejecución, la caída alcanzaría el 19,4% real.

Política económica CyT – Ejecución

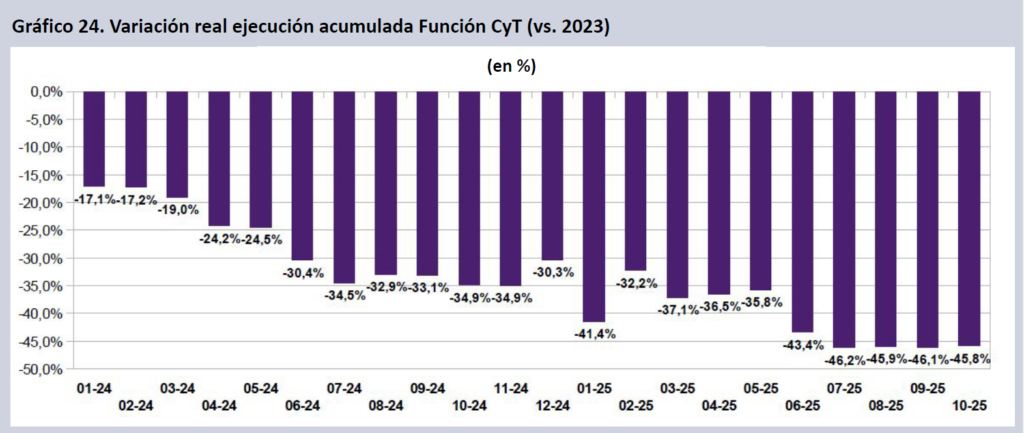

La variación real de la ejecución acumulada de la FCyT, cuando se comparan los devengamientos del 2025 contra los valores de 2023 en el acumulado a oct-25, muestra un deterioro real del 45,8% contra igual período de 2023, en línea con el mínimo en la serie alcanzando tres meses atrás.

Lo mismo se observa al considerar la ejecución acumulada de la ex Jurisdicción 71 – MINCyT, que hasta 2023 incluía al CONICET, a la CONAE, la Agencia I+D+i, el extinto MINCyT Central (hoy Subsecretaría de Ciencia y Tecnología en el ámbito de la Secretaría de ICT dependiente de Jefatura de Gabinete de Ministros) y el Banco Nacional de Datos Genéticos. Estos organismos se encuentran entre los más afectados por el ajuste sectorial, con caídas que rondan el 85% en el caso de la Agencia I+D+i y ex MINCyT Central). De manera conjunta esto implica un deterioro del 49,0% real en la ejecución acumulada de la ex Jurisdicción a sep-25, contra la ejecución acumulada en el mismo período de 2023. También se trata de un valor muy cercano al mínimo en la serie alcanzado en jul-25.

La ejecución acumulada de la APN total viene encontrando un límite inferior desde mar-25, ubicándose en la franja del 30-32% de caída real contra la ejecución acumulada del 2023. Este umbral difícilmente traspasable es indicador de niveles de resistencia presupuestaria agravados por el deterioro de los ingresos fiscales, todo lo cual compromete el equilibrio fiscal requerido por el programa contractivo de la gestión. En este contexto la senda declinante de la inversión estatal en ciencia inauguró nuevos mínimos en el período que va de jun-25 a oct-25, unos 15 puntos por debajo incluso de la retracción de la APN como un todo. Este sesgo pro-cíclico, habitual en el sector, parece estar encontrando también su piso, llevando la reducción de la Función como un todo a prácticamente la mitad de su volumen presupuestario de hace dos años.

Fuentes

- https://www.indec.gob.ar/indec/web/Nivel4-Tema-3-9-48

- https://www.indec.gob.ar/indec/web/Nivel4-Tema-3-9-47

- https://www.indec.gob.ar/indec/web/Nivel4-Tema-3-5-31

- https://www.indec.gob.ar/indec/web/Nivel4-Tema-3-6-15

- https://www.indec.gob.ar/indec/web/Nivel4-Tema-3-6-14

- https://www.indec.gob.ar/indec/web/Nivel4-Tema-3-3-42

- https://www.indec.gob.ar/uploads/informesdeprensa/emae_11_254634342E38.pdf

- https://www.indec.gob.ar/ftp/cuadros/economia/sh_emae_mensual_base2004.xls

- https://www.bcra.gob.ar/PublicacionesEstadisticas/Relevamiento_Expectativas_de_Mercado.asp

- https://www.bcra.gob.ar/PublicacionesEstadisticas/Informe_monetario_mensual.asp

- https://www.bcra.gob.ar/Pdfs/PublicacionesEstadisticas/informe-monetario-mensual-nov-25.pdf

- https://www.bcra.gob.ar/PublicacionesEstadisticas/Mercado_de_cambios.asp

- https://www.bcra.gob.ar/Pdfs/PublicacionesEstadisticas/Informe_Octubre_2025.pdf

- https://www.presupuestoabierto.gob.ar/sici/home

Próxima fecha de publicación IMEC: 26 de diciembre de 2025